Memahami pinjaman rumah mungkin agak sukar sekiranya anda tidak biasa dengan istilah yang rumit dan juga pelbagai jenis kadar faedah yang perlu difahami. Ditambah lagi dengan kadar faedah dan angka yang turun naik, ia boleh jadi mengelirukan untuk anda mengira dengan tepat kos sebenar yang diperlukan sekiranya anda merancang untuk membeli rumah.

Berita baiknya, pengiraan ini akan menjadi lebih mudah selepas ini!

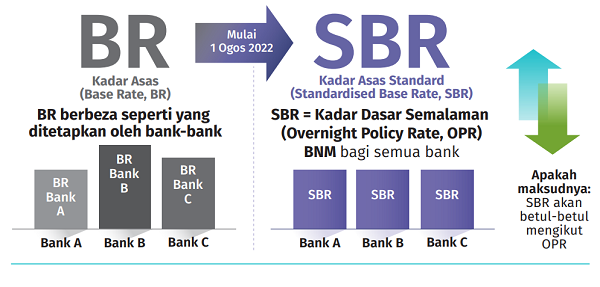

Bermula 1 Ogos 2022, Bank Negara Malaysia (BNM) mengumumkan Kadar Asas (BR) akan digantikan dengan Kadar Asas Standard (SBR), berpandukan Rangka Kerja Kadar Rujukan yang dikemaskini. Oleh itu, SBR akan bergerak selari mengikut Kadar Dasar Semalaman (OPR).

Ya, pastinya anda tertanya-tanya apa lagi yang perlu anda tahu. Adakah perubahan daripada BR ke SBR akan mempengaruhi pinjaman anda? Apakah jenis pinjaman yang akan terlibat dengan perubahan ini? Adakah SBR memberi kesan yang lebih buruk atau baik?

Jangan bimbang, kami akan kongsikan lebih banyak lagi tentang SBR dan menjawab segala persoalan anda berkenaannya.

Apa Itu Kadar Asas Standard ?

SBR merupakan istilah yang baru diperkenalkan sebagai kadar rujukan yang akan digunakan bagi semua institusi kewangan bagi mana-mana pinjaman runcit berkadar terapung dan berkuatkuasa selepas 1 Ogos 2022. Biasanya, ia akan melibatkan pinjaman perumahan dan juga pinjaman peribadi.

Pinjaman dengan kadar terapung merupakan pinjaman dengan kadar faedah yang berubah di mana kadar faedah akan naik atau turun berdasarkan penanda aras kewangan spesifik yang ditetapkan.

Bagi pinjaman yang telah dimohon dan diluluskan sebelum tarikh 1 Ogos 2022 ini, pinjaman yang sedia ada akan mengikut BR/BLR hingga dibayar sepenuhnya. Walaupun begitu, sama seperti SBR, ia juga akan dilaraskan selari dengan OPR selepas 1 Ogos 2022.

Mengapa SBR Diperkenalkan Dan Bagaimana Ia Akan Memberikan Manfaat Kepada Saya?

Sewaktu tempoh penggunaan Kadar Asas, institusi kewangan akan menggunakan pelbagai cara bagi menetapkan kadar asas mereka. Oleh itu, anda akan melihat situasi di mana bank A menawarkan 2.57%, bank B pada kadar 2.63%, dan bank C pada kadar 1.75%. Kadar yang pelbagai ini boleh menyukarkan pelanggan untuk membandingkan dan mengira pinjaman secara tepat, dan ini merupakan sebab mengapa SBR diperkenalkan.

Sekarang, dengan SBR yang bergerak selari dengan OPR, sebarang perubahan terhadap kadar faedah pinjaman hanya akan berlaku sekiranya OPR dinaikkan atau diturunkan. Faktor lain yang menyumbang juga adalah sekiranya risiko kredit anda meningkat disebabkan pembayaran lewat, kos operasi bank dan sebagainya yang akan memberi kesan terhadap spread yang akan ditambah bersama SBR.

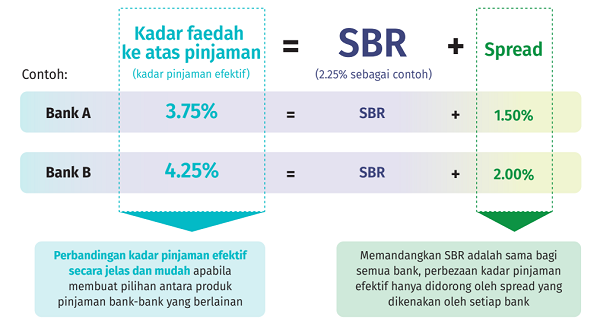

Berikut merupakan gambaran secara kasar bagaimana bank menggunakan SBR untuk mengira kadar faedah pinjaman:

Kadar Rujukan (Contoh: SBR – 2.25%) + Spread (1.50%) = Kadar Pinjaman (3.75%)

Apa itu ‘spread’? Jom kami terangkan dengan lebih lanjut!

Spread ini biasanya sudah ditetapkan sepanjang tempoh pinjaman. Spread ini terdiri daripada premium risiko kredit dan mudah tunai, kos operasi serta margin keuntungan. Seperti yang kami terangkan sebelum ini, risiko kredit yang meningkat juga akan memberikan kesan kepada spread, yang akan mempengaruhi kadar pinjaman.

Setiap bank juga mempunyai pengiraan mereka yang tersendiri bagi mengira spread, yang akan menghasilkan kadar pinjaman yang berbeza. Walaupun begitu, kadar SBR akan tetap sama dan membandingkan kadar faedah pinjaman akan menjadi lebih mudah.

Sebagai pengguna, SBR akan membantu pihak pengguna membuat keputusan yang lebih baik berkaitan dengan pinjaman. Malah, anda tidak lagi perlu menghubungi pihak bank, bertanya tentang kadar faedah mereka, dan membuat pelbagai pengiraan untuk membuat pilihan bank dengan kadar faedah yang terbaik. Dengan SBR, setiap bank akan menggunakan kadar yang sama.

Apa Perbezaan Antara Kadar Asas Standard Dan Kadar Asas?

Diperkenalkan pada tahun 2015, BR merupakan kadar faedah untuk dirujuk pihak bank sebelum membuat keputusan bagi kadar faedah pinjaman anda. Ini bermakna mereka boleh menentukan kadar rujukan mereka sendiri, di mana anda akan melihat bank menawarkan pelbagai kadar faedah untuk bersaing sesama sendiri.

Walaupun pihak bank mempunyai kuasa untuk membuat keputusan, bank masih perlu mengikut kadar berdasarkan formula oleh bank pusat dan kadar BNM sebagai penanda aras mereka, oleh itu angka ini tidak akan ditentukan sewenang-wenangnya.

Dengan SBR, pihak bank tidak perlu lagi meletakkan kadar mereka sendiri. Malah, kadar ini akan selari dengan OPR dan sama bagi semua bank.

Apa Kadar SBR, BR dan BLR Terkini?

Susulan perubahan daripada BR kepada SBR dan kenaikan OPR kepada 2.75% setakat Januari 2023, bank seluruh negara mengeluarkan kadar pinjaman efektif indikatif mereka tersendiri.

Bagi melihat senarai terbaru setakat Disember 2022, anda boleh tengok senarai semua kadar faedah pinjaman bank-bank Malaysia yang dikumpulkan di sini.

Bagaimana Kenaikan OPR Akan Mempengaruhi SBR?

OPR dan SBR saling berkaitan – apabila salah satunya naik, ia akan turut meningkatkan kadar yang lain. Oleh itu, apabila berlaku perubahan pada OPR bank juga akan membuat pada perubahan bergantung kepada jumlah perubahan yang sama pada OPR.

Walaupun semua bank sudah menggunakan SBR yang sama, ini tidak bermasuk anda perlu pergi ke mana-mana bank begitu sahaja. Kadar pinjaman masih lagi ditentukan oleh spread dan ia bergantung kepada bank untuk mengiranya, oleh itu jangan lupa untuk lakukan kajian dan perbandingan terlebih dahulu sebelum memilih!

Kadar faedah pinjaman rumah mungkin melibatkan sebahagian besar dalam aspek kewangan anda, namun jangan lupa masih ada perkara lain yang melibatkan kos. Pada peringkat awal, kos perlu dikeluarkan bagi deposit rumah dan dokumen undang-undang dan apabila rumah sudah siap, kos lain pula diperlukan bagi menjadikan rumah anda selesa dengan proses ubahsuai dan mencantikannya dengan hiasan dalaman rumah.

Panduan relevan:

Penafian: Maklumat disediakan adalah maklumat umum sahaja. PropertyGuru International (Malaysia) tidak mempunyai tanggungjawab perwakilan atau penjaminan berkaitan maklumat diberikan, termasuk tetapi tidak terhad kepada sebarang perwakilan atau penjaminan berkaitan ketepatan bagi sebarang tujuan maklumat yang mana dibenarkan undang-undang. Walaupun semua usaha telah diambil bagi memastikan maklumat disediakan di dalam artikel ini adalah tepat, boleh dipercayai dan lengkap ketika ia ditulis, maklumat disediakan di dalam artikel tidak boleh disandarkan untuk membuat sebarang keputusan kewangan, pelaburan, harta tanah atau perundangan. Selain itu, maklumat tersebut tidak seharusnya menggantikan nasihat profesional terlatih yang mempertimbangkan fakta dan situasi persendirian anda, dan kami tidak menerima pertanggungjawaban jika anda menggunakan maklumat tersebut bagi membuat keputusan.